【2024年8月】投資信託買付実績 eMAXIS Slim 米国株式(S&P500)

当ブログでは、僕の資産形成に関する考え方や節約方法など、資産形成を推し進めていく上での考えを発信しています。その発信の一環として、僕自身の備忘録も含め、投資信託や株式の購入履歴を月毎に公開をしています。

2024年3月から公開しており、これからも継続的に公開していければと思っています。

なお、以前公開した記事で、米国株に集中投資を行なっており、基本的にはS&P500のみを信念を持って買い付けています。

僕が米国投資信託のみを買い付ける理由は、「僕が投資において米国株を買い続ける理由」でご確認いただければと思います!

【2024年8月】米国市場の動向

2024年8月期の投資信託買付実績を公開するに際して、少し米国市場を振り返ってみたいと思います。8月も7月に引き続き、めまぐるしく市場が動き非常にボラティリティの高い状況が続きましたが、結果としてはS&P500指数としては最高値付近で8月を終えることとなりました。

8月のS&P500指数は、8月5日に5,186.33と2024年5月ごろの価格に巻き戻し、一気に弱気相場となり、市場は一気に恐怖に支配されました。それに伴い日本でも日経平均が大暴落し、同日2024年8月5日の日経平均株価は4451円安となりました。

これは1987年10月20日(10月19日のアメリカのブラックマンデー翌日)の3836円を暴落幅で超え過去最大、暴落率でもそれに次ぐ史上2番目となります。

その後、S&P500指数は堅調に値を戻し、8月末現在で最高値付近にて安定しています。この8月末にかけての動きについては、FRBのジャクソンホール会議でのパウエル議長の発言が注目され、その内容次第で市場の反応が大きく変わる可能性がありましたが、慎重なトーンが維持されたことで、一部の投資家には安心感が広がりました。

新NISAから開始した投資家からすると初めての大きな下落だったかと思いますが、みなさん乗り切ることはできたでしょうか。是非コメントいただけると嬉しいです。

全体として、2024年のアメリカ市場は引き続き成長が見込まれるものの、慎重な姿勢が求められる年となりそうです。投資家は、適切なバランスを保ちながら市場の動向を注視する必要があります。

主な統計値

- S&P 500: S&P 500指数は5,522.30ポイント

- 米国債: 10年物米国債の利回りは月23日時点で3.81%

- 原油市場: WTI原油価格は1バレルあたり約82ドル前後

- 国内総生産(GDP): 2024年第2四半期のGDPは年率2.4%の成長。これは予想をやや下回るものの、米国経済が依然として成長軌道にあることを示しています。

- 失業率: 3.5%

- 消費者物価指数(CPI): 年率換算で約3.2%で、インフレ率が引き続き高止まりしています。特にエネルギー価格の上昇が影響しました

- 生産者物価指数(PPI): 年率換算で約2.6%で、生産者価格の上昇が企業コストに圧力をかけています

- 小売売上: 8月の小売売上は前月比で0.7%増

これらの指標は、米国経済が強い基盤を維持しつつも、インフレと利上げによる影響が懸念される状況であることを反映しています。

2024年8月の米国経済は、強い労働市場と堅調な消費活動を維持しながらも、インフレ圧力とそれに対するFRBの金融引き締め政策が市場に不安をもたらし、経済の先行きに対する不透明感が強まりました。

S&P500はインフレと金利上昇の影響で軟調に推移し、米国債の利回りも上昇。原油価格の上昇がさらにインフレ圧力を強め、CPIとPPIの上昇につながりました。経済全体としては、成長の鈍化が懸念される一方で、労働市場の強さが一定の支えとなっている状況です。

8月の米国債利回りは上昇傾向で、特に、10年物国債の利回りが上昇し、長期金利が高まりました。これは、FRBが引き続きインフレ抑制を優先し、追加の利上げが行われる可能性が高まったことに対する市場の反応です。利回りの上昇は、株式市場にとってネガティブな要因であり、S&P500の下落の一因となりました。

また原油価格は、地政学的リスクと供給制約の影響で上昇しました。特に、中東地域での緊張が高まり、エネルギー市場に対する不安が広がりました。この原油価格の上昇は、インフレ圧力を強める要因となり、消費者物価指数(CPI)にも影響を与えました。

8月時点では、第2四半期のGDP成長率の修正値が発表され、成長が堅調に続いていることが示されました。しかし、成長率は予想をわずかに下回り、経済の勢いがやや鈍化していることが懸念されました。これは、FRBの利上げが経済活動に影響を与え始めている兆候と見られました。

最新の失業率については、依然として低水準で推移していました。労働市場は引き続き強く、雇用者数も増加しましたが、労働市場の逼迫が賃金上昇を招き、それがインフレに対してさらなる圧力をかけるリスクが高まっていました。FRBは、この賃金インフレを警戒し、さらなる金融引き締めの可能性を示唆しました。

さらに8月のCPIは高止まりしており、特にエネルギー価格や食品価格の上昇がインフレを押し上げました。エネルギー価格の高騰がCPIに大きな影響を与え、FRBのインフレ抑制の取り組みにもかかわらず、物価上昇圧力が続いていることが示されました。

生産者物価指数(PPI)も8月は上昇し、特にエネルギーと原材料の価格が上昇し、製造業者やサービス業者のコストが増大したためです。このPPIの上昇は、今後の消費者物価にも影響を与える可能性があり、インフレが持続するリスクが再認識されました。

8月の小売売上高は堅調でしたが、成長ペースは鈍化しました。消費者は引き続き消費意欲を保っているものの、インフレや高金利環境が購買力を抑制し始めている兆候が見られました。特に、大きな支出を伴う耐久消費財の販売が鈍化し、消費者がより慎重な姿勢を取っていることが示されました。

【2024年8月】投資信託買付実績 eMAXIS Slim 米国株式(S&P500)と楽天・NASDAQ100

主な米国市場を振り返ったところで、僕の2024年8月期の投資信託買付情報を公開します。このブログでは、普通のサラリーマンが節約に励み、投資信託を購入し資産形成に励むという趣旨のもので同じような境遇の方の励みになれば幸いですし、投資家諸先輩の方々にはぜひアドバイスをいただければと思っています。

今後、僕の資産形成がどのようになっていくのかも併せて見守っていただければと思います。

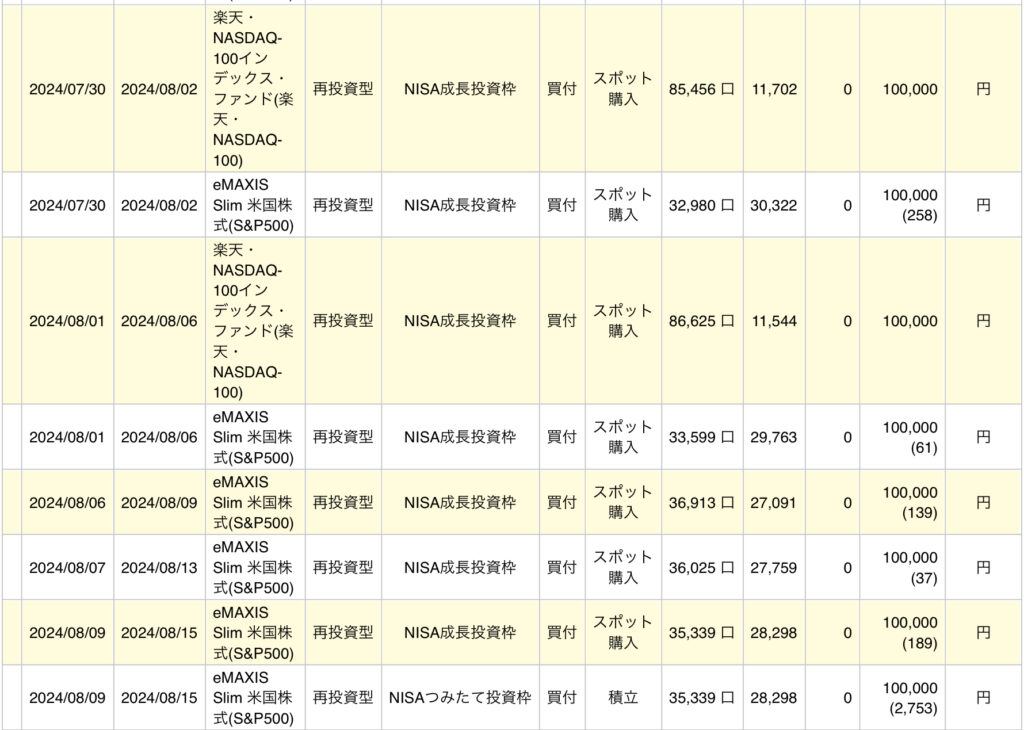

2024年8月期の買い付けは、新NISAの積立投資枠にてeMaxis SlimのS&P500を60万円分、楽天・NASDAQ100インデックスファンド20万円分の買い付けを行いました。先月は合計80万円と、直近の値下がりの際の底値付近でまとまった額を買い付けできた結果となりました。

まとめ

2024年8月は新NISAのつみたて投資枠10万円、成長投資枠で70万円の買い付けができた結果となりました。こうしてコツコツと積み上げたお金がまた育っていってくれることを祈ります。一方で日銀が利上げの発表を行いFRPが利下げが織り込まれていることにより金利差の縮小でドル円レートがやや円高に振れてきているため、全体の評価額はそこまで上昇している実感はありません。

8月期の買い付けにおいて、円高の影響で全体の評価額に大きな上昇は見られなかったものの、長期的な視点で見れば、これらの投資は引き続き魅力的なポートフォリオの一部となるでしょう。特にS&P500とNASDAQ100は、米国の経済成長やテクノロジーセクターの発展に期待が持てるため、今後の上昇が期待されます。

また、ドル円レートの動向は外国株式投資においては避けられないリスク要因ですが、為替リスクを踏まえても、分散投資や長期保有によるリターンがリスクを上回る可能性があると考えています。そのため、引き続き新NISAの積立投資枠を活用し、計画的な買い付けを進めていく予定です。

次回以降の買い付けの際には、円高がさらに進むかどうか、またFRBの政策動向に注視しつつ、タイミングを見計らって追加の投資を検討したいと思います。特に、米国株の調整局面が訪れた際には、再度大きな買い付けのチャンスが到来するかもしれません。

8月初旬の下落相場で狼狽売りをせずに、積極的に買い進めたこの資産たちが、引き続き成長してくれることを期待します。これからも変わらず目標は同じペースで2024年内は買付を継続していきたいと思っています。なお、新NISA積立投資枠が残り3万円となってしまったので、どこかでその3万円を埋めて、あとの2024年はコツコツとつみたて投資枠で資産形成を図っていきたいと思います。

引き続き、相場の上下に一喜一憂することなく、継続的に購入を続けることで世界経済の成長の恩恵に預かることができればと思っています。